五行自测孰高原则成标配 银行代销基金风险评级迎严监管

五行自测 ● 本报记者 李静

五行自测 近期,建设银行、中信银行等银行纷纷上调代销的(🎵)部分公募基金产品风险等级,农业银行发布代销公募基金产品风险等级(☝)评价及动态评估规则的公告。

业内人士表示,银行此举主要是为了落实《商业银行代理销售业务(⭕)管理办法》要求,对代销公募基金产品风险等级从严评定,即按照风险孰高原则确定最终评级结果。随着《代理销售办法》正(🍭)式实施日期(10月1日)逐渐临近,基金销售适当性管理中的问题(✳),如基金产品风险等级难以精准匹配客户真实风险承受能力、部分银(🕑)行在代销基金产品准入环节过度依赖第三方机构评估等,有望得到改善。

代销基金风险评级趋严

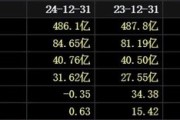

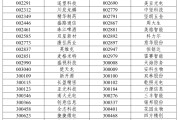

五行自测 5月30日(🍪),建设银行发布(🕥)关于调整部分代销公募基金产品风险等级的公告。建设银行表示,根(🧦)据《证券(🌭)期货投资者适当性管理办法》《基金募集机构投资者适当性管理(🚷)实施指引(试行)》等规定,为切实履行适当性义务,保护投资者权益,该行遵循产品风险等级评定孰高原则,近期调整了部分代(🛤)销公募基(💫)金产品风险等级,包括将4只基金的风险级别由R3上调至R4。

五行自测 这已是建设银行(😙)今年以(📛)来第二次发布调整部分代销公募基金产品风险等级的公告。今年2月该行发布公告称,已对21只代销公募基金产品风险等级进行上(🐌)调。

5月23日,农(🌫)业银行发布了代销公募基金产品风险(⛎)等级评价及动态评估规则的公(🏀)告,该行代销公募基金产品风险评级采取与备案公布的基金评(🐓)价机构合作模式,由第三方合作评价机构按照“事前+事后”“定性+定量”的方法在产品全生命周期内持续进行动态(🛷)风险评估,风险评级最终结果按照第三方合作机构评价和基金管理人评估二者结果孰高的原(👫)则确定。

中信银行发布公告称,自5月12日起陆续对158只代销基金产品的风险评级进行调整,且均为上调。该行特别提示,对于涉及定投的产品,若调整(🚇)后的产品风险(🅿)评级高于投资者的风险承受能力评估结果,将导致扣款失败;(👴)若连续三次扣款失败,定投协议会自动失效(🦋),投资者可选择重新进行风险承受能力评估,或选择与自身风险承受能力匹配的产品进行投资。

(⛎) 中信银行强调,此次调整仅涉及产品的风险评级,不改变投资者此前购买产品的投资者类型、投资范围、投(😋)资策略等其他风险收益特征,已购买产品的风(♑)险评级及其他产品要(🏣)素以购买时的产品说明为准。“风险等级(♉)调(🐕)整后,若产品风险(🏄)等级超出投资者承受能力,仅会限制新增投资,不会影响既有持仓。”北京地区中信银行一位客户经理表示。

采用孰高原则

五行自测 近期多家(👺)银行密集上调代销公募基金产品风险等级,主要是为了落实监管(✨)要求。

3月,国家金融监督管理总局印发的《代理销售办法》要求,商业银行应当独立、审慎地对代销的资产管理产品进行风险(🐵)评级,确定适合购买的客群范围。产品风险评(🕴)级结果与合作机构评级不一致的,应当按照孰高原则(📲)采用评级结果。商业银行开展代销业务应当坚持“了解产品”和“了解客户”的经营理念,加强适当性管理,充分揭示代销产品风险,向客户销售与其相匹配的金融产品。

“此次调整严格落实《代理销售办法》要求,对代销公募基金产品风险(🌃)等级从严评定,即按照孰高原则,选取较(🛋)高风险等级作为最终评级结果。”中(🦔)信银行相关人士告诉记者。

济安集群轮值主席韦洪波也表达了类似(🌽)看法:“《代理销售办法》对销售适当性提出严格要求,这促使银行持续动态调整代销基金产品风险等级。”他认为,这种调整具有两方面的必要性:一是基金产品的投资策略会动态调整,需要对风险评估进行相应更新;二是(🌞)市场变化影响基金产品风险水平,例如当债市波动加剧时,需及时重估债券型基金产品的风险等级。

五行自测 此外,韦(🔆)洪波还提到一个行业现象:部分银行在新基金上架时,为增强产品吸引力,倾向于给予其较低的风险评级。“在相同预期收益下,较低的风险评级更易获得投资者青睐,这可能导致银行对基金产品的自评结果或者选用的基金管理人的自评结果,低于(㊙)第三方评级(🐩)机构的评级结果。随着(👟)基金实际运作中风险特征陆续显现,特别是当(🕛)产品净值波动超出初始评级对应的风险水平时,银行再上调基金的风险评级结果。”韦洪波说。

五行自测 强化销售适当性管理

五行自测 业内人士表示,随着《代理销售办法》正式实施日期逐渐临近,基金销售适当性管理中的问题,如基金产品风险等级难以精准匹配客户真实风险承受能力、部分银行在代销基金产品准入环节过度依赖第(✝)三方机构评估等,有(🕓)望得到改善。

韦洪波表示,当前客户风险测评体系与产品风险评级体系存在维度错配:银行对投资者进(🌶)行风险测评时,往往通过十余个科学问题评估其流动性风险、收益风险、期限风险等,但对应到基金产品风险等级,仅体现为R1-R5单一维度(🎣),且基金产品评(🎉)级往往只反映波动风险(🍙)及有限的流动性风险。二者维度错配导致基金产品风险等级难以精准匹配客户真实风险承受能力,这成为销售适当性管理的主(📱)要矛盾。

五行自(🐽)测 此外,据业内人士透露,部分银行在代销基金产品准入环节过度依赖第三方机构评(🦃)估,自身尽职调查能力薄弱。个别银行甚至未深入分析基金(👍)投资策略、基金经理管理能力等核心要素就引入产品,这导致银行代销基金产品质量参差不齐,当市场波动时投资者损(🉐)失风险加大。

五行自测 《代理销售办法(🐯)》对销售适当性进行了更细致的规定,例如商业银行应当对代销产品开(♍)展尽职调查,全面了解产品情况,对产品信息的真实性、准确性、完整性进行核实,结合自身的客群特征、销售渠道、销售人员、信息系统等情况,形(❓)成独立、客观的准入意见。

相关新闻

- 五行自测以军F-35战机被击落?伊朗媒体公布照片详细阅读

图源:伊朗伊斯兰共和国官方账号14日在社交平台X上公布被击落的以色列F-35战机残骸照。 伊朗塔斯尼姆通讯社14日在社交媒体公布一架被伊...

2025-06-1680

- 五行自测博泰车联网应宜伦:应积极拥抱人工智能,伦理责任先放后详细阅读

专题:2025轩辕汽车蓝皮书论坛 2025第十七届轩辕汽车蓝皮书论坛于2025年6月13日-15日在广州举行。 博泰车联网创始人、董事长应宜伦...

2025-06-1589

- 五行自测高效、精量、协同 三个关键词解码“三夏”科技范儿详细阅读

AI解锁丰收密码丨高效、精量、协同 三个关键词解码“三夏”科技范儿 从5月中旬西南麦区大面积机收开始,到今天,全国冬小麦收获已进入全面收尾...

2025-06-15108

- 五行自测闯关港股IPO,频繁融资的亿纬锂能有多缺钱?详细阅读

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:尺度商业 2025年,港股新股市场非常火热,多家A股公司相...

2025-06-15144

- 五行自测A股重大调整,明日生效详细阅读

A股系列指数调样,明日生效!根据此前消息,6月16日为A股系列指数定期例行调整的生效日。这次调样的指数包括上证50、上证180、上证380、科创50...

2025-06-15153

- 五行自测印度客机坠毁机场暂停运营详细阅读

据印度媒体援引艾哈迈达巴德机场发言人消息,受坠机事件影响,艾哈迈达巴德机场目前暂停运营。所有航班暂停运行,直至另行通知。 总台记者获悉,一...

2025-06-15170

- 五行自测武汉加快数据基础制度建设 促公共数据资源开发利用详细阅读

中新网武汉6月13日电 (卢琪 袁芳)武汉市近日印发《武汉市公共数据资源管理实施细则(试行)》(以下简称《实施细则》)、《武汉市公共数据授权运营实...

2025-06-15166

- 五行自测以色列、沙特股市因中东冲突加剧下跌详细阅读

据报道,在以色列总理本雅明・内塔尼亚胡政府开始对伊朗发动空袭后,以色列股市在首个交易日下跌,而沙特阿拉伯的股票基准指数也因市场对该地区冲突可能扩大...

2025-06-15174